Pensando mais a longo prazo, a percepção das dificuldades possibilita uma melhor visão global dos métodos utilizados na avaliação de resultados.

pensamento do dia

Assim mesmo, a complexidade dos estudos efetuados ainda não demonstrou convincentemente que vai participar na mudança dos métodos utilizados na avaliação de resultados.Brasil, o TapTon para vender pelo celular e Super Conta digital pra fazer pagamentos, tudo em um único lugar!

ABRIR O CATÁLOGO DE MÁQUINAS

O MELHOR DA INTERNET

Você não precisa mais enfrentar fila nos bancos perdendo vários dias de serviço.

A Geo Credi BNK é uma agência de intermediação entre você e os bancos, em busca de juros baixo e soluções financeiras, empréstimos, financiamentos, consórcios, seguros, limpa nome, e muito mais.

No nosso painel temos o ranking dos bancos e os juros praticados dentro de cada produto, e por meio do nosso serviço você assina o contrato com o melhor banco, assim gerando uma alta economia.

CONFERIR

Tempo de Leitura: 13 minutos

Uma das opções disponíveis para quem precisa de dinheiro com rapidez é o crédito pessoal. Essa modalidade garante um respiro financeiro, já que é mais fácil de acessar, em comparação a outros produtos.

O valor também pode ser negociado com a instituição, o que proporciona condições melhores de pagamento. Você tem interesse em contratar um empréstimo ou quer tirar as suas dúvidas sobre esse assunto? Então continue a leitura!

13 perguntas (e respostas) sobre crédito pessoal

Neste guia, vamos trazer todas as informações sobre credito pessoal que você precisa. O artigo explica desde o conceito desse tipo de empréstimo até as vantagens, passando ainda pelo processo para conseguir a liberação. Fique conosco e aproveite.

1. O que é crédito pessoal?

O credito pessoal, também conhecido como empréstimo pessoal, é um dinheiro concedido por uma instituição financeira, como banco ou cooperativa de crédito.

Essa verba tem como principal característica a liberdade para a utilização. Ou seja: não é preciso indicar qual será a aplicação, ao contrário do que ocorre no financiamento. Em troca dessa concessão, a financeira cobra uma taxa de juros mensal, que varia conforme a política da empresa e a negociação com o contratante.

Outros fatores podem influenciar no valor, tais como o total emprestado e a análise de crédito do cliente. Essa última pode gerar um aumento no encargo – para a segurança da instituição em caso de inadimplência.

2. Para que serve o crédito pessoal?

Como o próprio conceito indica, não há uma finalidade específica para o crédito pessoal. Dessa forma, ele se transforma em uma opção para qualquer tipo de pessoa, principalmente aquelas que passam por problemas financeiros ou que desejam investir num novo projeto de vida. Veja algumas possibilidades:

Começar um novo negócio

Você tem uma ideia de negócio para pôr em prática? O crédito pessoal é uma ótima alternativa, devido às taxas atrativas e à possibilidade de não requerer garantias em alguns casos.

Com o recebimento rápido do dinheiro, também é possível investir em um estabelecimento já existente, quando há a necessidade de alocar mais recursos para expandir as operações. Nessa situação, os juros são pagos com a receita da própria empresa, o que permite ao empreendedor não comprometer as suas finanças pessoais.

Quitar ou diminuir as dívidas

Em comparação com as taxas do rotativo do cartão de credito e os juros do cheque especial, o crédito pessoal é uma opção vantajosa. Enquanto os primeiros têm, em média, juros entre 12% e 15% ao mês, é possível encontrar taxas menores que 3% no mercado de empréstimos.

Dessa forma, o cliente endividado pode trocar a dívida e pagá-la com um empréstimo, o que diminui a parcela mensal. Esse mecanismo é recomendado para desafogar as finanças pessoais, mas é necessário um planejamento correto para não se endividar novamente com as próximas mensalidades.

Despesas de emergência

Precisa pagar um valor que não tem disponível em poucos dias? Nesse caso, o crédito pessoal é a opção mais indicada, por conta da facilidade. Com poucos documentos e, muitas vezes, sem análise de crédito, você recebe o dinheiro integralmente e pode negociar as condições de pagamento.

Devido à crise financeira, muitas pessoas não conseguem manter uma reserva de emergência, que é utilizada justamente para cobrir essas situações. Assim, recorrer a um empréstimo torna-se a única opção viável para arcar com os compromissos e não se endividar.

Outras finalidades

O crédito pessoal também pode ser solicitado para cobrir os custos de uma viagem, como passagens aéreas e hotéis. Ainda, é utilizado para pagar um curso de capacitação, o que pode ser enxergado como um investimento para melhorar o seu negócio ou conseguir uma promoção no trabalho.

Veja mais exemplos de como aproveitar essa quantia:

- Fazer um curso;

- Viajar;

- Comprar um imóvel;

- Realizar a festa dos sonhos;

- Bancar despesas médicas.

A única ressalva que fazemos é quanto ao valor obtido. Você precisa parcelar essa quantia em prestações que caibam no seu orçamento familiar. Já que contratar empréstimo pessoal significa contrair uma nova dívida, é importante que esse débito seja pagável no longo prazo.

3. Quais são as vantagens do crédito pessoal?

Uma das principais vantagens do crédito pessoal é a facilidade de aquisição. Você consegue o empréstimo de forma rápida e simples, seja pela internet, seja direto na agência.

Por essa agilidade no processo, o recurso é muito indicado a quem precisa do dinheiro para uma emergência, como problemas de saúde ou dívidas. Porém, o valor também pode ser utilizado para capacitação e estudo – isto é, gastos mais planejados.

O crédito pessoal tem diferenças importantes em relação ao crédito consignado no que diz respeito ao público-alvo e à forma de pagamento. No segundo modelo, os solicitantes são pensionistas, funcionários públicos ou de empresas privadas e aposentados, e as parcelas são descontadas diretamente na folha de pagamento.

Já para conseguir crédito pessoal é necessário ter apenas uma conta em uma instituição financeira, podendo essa ser conta-corrente, conta-salário ou mesmo um cartão de crédito. Assim, as parcelas serão pagas mensalmente com a taxa combinada, sem descontos automáticos nem pagamentos retidos na fonte.

Utilização para qualquer finalidade

Como não é necessário informar à instituição o motivo do empréstimo, você pode alocá-lo para qualquer fim. Isso significa que não há um controle sobre a utilização do dinheiro.

Desse modo, esse crédito pode servir para a realização de um sonho. Ele deve ser visto com um investimento de longo prazo, mas com um pagamento realizado em poucos anos.

Solicitação pela internet

Outra possibilidade interessante é realizar o pedido de empréstimo on-line. Existem instituições financeiras que são completamente digitais – as chamadas fintechs – e oferecem esses produtos com menos burocracia. Entretanto, é importante analisar se a empresa tem experiência no mercado e pode oferecer taxas competitivas.

As cooperativas de crédito também atuam na internet, então é possível fazer a solicitação do empréstimo por app ou site.

Ainda, se você deseja tirar dúvidas e negociar pessoalmente, há diversos postos de atendimento espalhados pelo país. Eles garantem soluções financeiras e inclusão social a agricultores, microempreendedores e pequenos empresários.

4. Como funciona o crédito pessoal?

No crédito pessoal (ou empréstimo pessoal), a instituição financeira empresta o dinheiro para uma pessoa física. Já que não é necessário informar a utilização desse valor, basta negociar diretamente as condições do contrato, como taxa de juros e número de parcelas.

As regras do empréstimo variam conforme a instituição financeira. Alguns clientes têm uma linha de crédito pré-aprovada, ou seja, que só precisa ser solicitada para ocorrer a liberação na conta. No entanto, nesse caso são cobradas taxas mais altas, o que geralmente diminui a atratividade do produto.

5. Qual a duração do crédito pessoal?

O prazo para pagamento do crédito pessoal varia de acordo com a instituição financeira. Cada banco, cooperativa ou fintech pode definir o número máximo de prestações, mas, em geral, o parcelamento ocorre no período de até 60 meses (cinco anos).

O mesmo vale para o valor total do empréstimo. O dinheiro liberado vai depender do seu perfil, análise de crédito e relacionamento com a instituição financeira. Quanto melhor seu score financeiro e maior o tempo como cliente do banco ou cooperativa, maiores as chances de a quantia que você precisa ser liberada.

Claro, é sempre bom ter cuidado para não dar o passo maior que a perna. Antes de contratar o crédito, avalie a situação das suas finanças e organize-se para ter certeza que é possível quitar todas as parcelas no prazo delimitado.

6. Quem pode contratar o crédito pessoal?

As únicas obrigatoriedades são que o contratante seja maior de 18 anos, que tenha documento de identidade e CPF válidos e que seja residente no Brasil. Algumas financeiras costumam negar o empréstimo para pessoas negativadas nos serviços de análise de crédito, como o SPC e o Serasa, mas essa não é uma prática seguida por todas elas.

Um diferencial importante é que qualquer tipo de profissional pode solicitar crédito pessoal — desde trabalhador autônomo até servidor do poder público ou colaborador na iniciativa privada. Além disso, é possível encontrar instituições que não pedem garantias. Resumindo: bem mais fácil que conseguir um financiamento.

7. Quando contratar um crédito pessoal?

As principais características do empréstimo pessoal são a facilidade e a rapidez na negociação. Dessa forma, ele é indicado para situações emergenciais, quando é necessário investir um alto valor para quitar uma dívida ou solucionar um problema que não estava previsto no orçamento.

Esse recurso também pode ser utilizado para substituir uma dívida por outra de menor valor. É o que acontece quando você tem débitos no cheque especial ou no cartão de crédito, cujas taxas de juros comprometem a renda familiar.

Assim, você pode pagar a fatura com o dinheiro do empréstimo e assumir parcelas com juros mais baixos. Em outras palavras, há uma “troca” de dívida por outra com uma condição melhor de pagamento.

Agora, se sua ideia é investir em um bem parcelado, não é vantajoso pedir o empréstimo. É que, nesse caso, a taxa de juros provavelmente será maior que as mensalidades da compra.

O crédito pessoal ainda é uma opção para empreendedores, apesar de haver outras modalidades voltadas para negócios, como o empréstimo para micro e pequenas empresas.

Antes de tudo, é necessário realizar uma análise financeira do empreendimento. Isso permite conhecer melhor a situação e entender se há espaço para novos investimentos ou se há alguma necessidade de capital com urgência.

É comum pedir esse empréstimo para um projeto que demande um investimento inicial expressivo. Nesse contexto, as mensalidades com a taxa de juros são pagas com o lucro dos primeiros meses.

Mas fica o alerta: é fundamental desenvolver um bom planejamento financeiro para a empresa, além de ter garantias de que você conseguirá arcar com as parcelas mesmo se os resultados forem ruins. Os empréstimos vão de 24 a 72 meses, em média. Desse modo, é provável que a pendência financeira dure alguns anos.

8. Como funciona o crédito pessoal para negativados?

Ter o nome negativado não significa que você não conseguirá contratar um empréstimo pessoal. Pelo contrário, algumas financeiras possuem linhas específicas para quem está nas listas dos órgãos de proteção de crédito.

A única diferença é que quem está negativado pode não encontrar as mesmas condições (prazos, taxas e limites) que uma pessoa que possui as contas em dia, já que o perfil é considerado de maior risco para as financeiras.

Fora isso, o modo de funcionamento do crédito é o mesmo: você recebe o dinheiro e depois precisa quitar as parcelas no período estipulado.

Se essa for a sua situação, entre em contato com o banco ou cooperativa para verificar as suas possibilidades de crédito. Afinal, em alguns casos, pode ser mais vantajoso trocar os juros altos de uma dívida antiga pelas taxas de um novo empréstimo.

9. Como se planejar para contratar o crédito pessoal?

Ainda que seja uma solução de fácil acesso, o crédito pessoal demanda um planejamento financeiro correto, já que o objetivo é se livrar das dívidas e não contrair novas. Por isso, é importante observar alguns pontos antes da contratação. Confira abaixo:

Defina a finalidade

Embora você não tenha que justificar a finalidade do empréstimo pessoal à instituição financeira, é preciso ter esse motivo definido na sua cabeça. A explicação para tanto é simples: seria impossível saber quanto dinheiro você necessita se não houvesse um objetivo programado.

Para ilustrar: considerando que o empréstimo seja para aumentar a produção de sua propriedade rural, projete quais são as melhorias que você deseja implementar e quanto isso custará. Com a conta feita, é possível avançar no planejamento sem pedir uma quantia exagerada.

Calcule o total

Você sabe exatamente quanto crédito precisa para alcançar o seu objetivo? Durante a sua pesquisa de oportunidades, as instituições financeiras podem oferecer empréstimos mais altos que o necessário, aumentando os juros da transação. Portanto, é muito importante negociar o valor exato para diminuir os custos.

Como o empréstimo é pago mensalmente, deve-se entender que uma parte da sua renda ficará comprometida com esse pagamento. Então, na hora de fechar a conta, é importante ponderar se há condições de arcar com esse acréscimo nos gastos, ou se será preciso solicitar um valor diferente.

Preveja as parcelas mensais

Depois de definir o valor total do empréstimo, o próximo passo é calcular quanto você pode pagar por mês. Isso impactará diretamente o número das parcelas, já que uma quantia mensal menor significa mais meses de pagamento e, assim, uma maior incidência da juros.

O recomendado é pagar o maior valor possível por mês, reduzindo o tempo de empréstimo. No entanto, vale frisar que esse dinheiro não pode ser um motivo para gerar mais dívidas infinitas, o que faria o crédito pessoal não valer a pena.

10. Como contratar crédito pessoal?

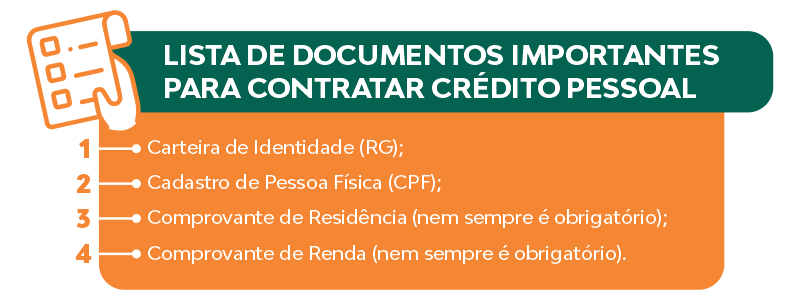

Não existe uma lista obrigatória de documentos que devem ser apresentados para a instituição na hora de solicitar crédito pessoal. Porém, geralmente os bancos e as cooperativas solicitam pelo menos a carteira de identidade (RG) e o Cadastro de Pessoa Física (CPF).

Fora disso, também é possível utilizar outros documentos oficiais com foto, como o passaporte, as carteiras profissionais de órgãos específicos e a própria carteira de trabalho.

Algumas instituições exigem, ainda, os comprovantes de residência e de renda. Contudo, outras financeiras pulam essa etapa para realizar o empréstimo pessoal – o que é uma atitude bem-vinda para quem precisa do dinheiro, mas não tem como garantir oficialmente o pagamento. É o caso de profissionais autônomos, por exemplo.

Confira abaixo uma lista dos documentos que são importantes para solicitar o crédito pessoal, mesmo que nem todos sejam obrigatórios:

Vale lembrar que você nem sempre precisa ir até a agência da instituição financeira. Hoje em dia, é possível contratar crédito pessoal on-line, sem sair de casa. Vamos explicar essa etapa daqui a pouco.

11. Quais são as taxas e os custos de um empréstimo pessoal?

A taxa de juros mensal que os grandes bancos praticam varia entre 4% e 6%. O principal atrativo é a facilidade com que uma pessoa consegue fazer a solicitação, já que é comum que ela tenha uma conta aberta na instituição e não queira passar pela burocracia de buscar o serviço em outro lugar.

Entretanto, muitas vezes, os bancos oferecem mais limite de crédito que o necessário. Por isso, é fundamental calcular exatamente o valor do empréstimo e quanto você pode pagar todo mês. Afinal, o crédito pessoal deve ser uma solução financeira, e não mais um problema ou dívida para o futuro.

Existem instituições que oferecem o empréstimo on-line – geralmente, com taxas baixas. Porém, é preciso analisar se elas pedem comprovação de renda e quais são as condições de pagamento. Pelo tamanho menor dessas empresas, os valores concedidos são igualmente reduzidos.

Com foco na democratização do acesso ao crédito, os empréstimos de cooperativas são uma opção interessante, devido às condições favoráveis. É possível encontrar taxas de juros até 50% mais baixas que nas instituições financeiras tradicionais, com um processo parecido de admissão. E mais: a pessoa não precisa se tornar cooperada.

12. Como evitar juros elevados no crédito pessoal?

Para conseguir juros atrativos na contratação do crédito pessoal, a dica é pesquisar e comparar as condições oferecidas por diferentes instituições financeiras.

No site do Banco Central, você encontra uma lista com taxas aplicadas por algumas delas. Vale a pena consultar para avaliar se a oferta que recebeu está de acordo com os valores praticados no mercado. As cooperativas de crédito costumam ser uma boa opção nessa hora, já que as taxas tendem a ser menores para facilitar o acesso ao crédito pela sociedade.

Outra orientação é procurar manter um bom score financeiro. Uma pontuação alta indica que você é um bom pagador e possui condições para honrar com seus compromissos em um determinado período. Assim, os bancos e cooperativas entendem que o risco do empréstimo é menor e conseguem reduzir os juros.

Além disso, é importante ler o contrato com atenção para entender exatamente quais são as circunstâncias do pagamento e as taxas que irão incidir sobre o crédito. Quando você está bem informado, consegue evitar juros abusivos e, até mesmo, negociar condições melhores com a instituição financeira.

13. Como escolher a melhor instituição financeira para contratar o crédito pessoal?

A dica mais importante na hora de escolher a empresa para pedir o empréstimo pessoal é pesquisar as condições em diversos lugares. É comum que, por praticidade, os bancos maiores sejam escolhidos, já que as pessoas costumam ter conta aberta no local. Só que isso pode impedir você de conseguir taxas melhores, que fazem a diferença no total pago.

De qualquer modo, abra o olho: é preciso tomar cuidado, principalmente na internet. São diversos os anúncios de empresas que oferecem crédito sem garantia nem comprovação de renda, mas muitas delas não têm reputação no mercado. Por isso, verifique a credibilidade da instituição para não cair em golpes.

Confira alguns requisitos imprescindíveis na hora de escolher a financeira para contratar o crédito pessoal:

Observe a taxa de juros

A taxa de juros é a contrapartida do banco, da fintech ou da cooperativa para emprestar o dinheiro à vista. Como existem dezenas de opções no mercado, é natural que haja valores diferentes, que variam desde 1% até 30% ou mais por mês. Logo, você deve procurar um lugar que ofereça condições competitivas.

A taxa de juros impacta diretamente o Custo Efetivo Total (CET), ou seja, o valor final que você precisa pagar para encerrar o seu compromisso com a instituição. Assim, quanto menor for a taxa, menos é necessário desembolsar para arcar com as parcelas.

Analise os custos adicionais e a burocracia

Além da taxa de juros, há também a cobrança do Imposto sobre Operações Financeiras (IOF), que incide sobre o valor total do prêmio (o que não considera a taxa de juros). O IOF dessas transações é de 0,38% mais uma alíquota diária, que é limitada a 3% ao ano (0,0082% ao dia).

Saiba mais: IOF: o que é e como esse imposto é cobrado?

Anteriormente, as cooperativas não tinham essa taxa anual de 3%, mas ela passou a ser cobrada por lei a partir de 2017. Apesar disso, por conta das taxas atrativas, essas organizações se mantêm como uma ótima opção para encontrar empréstimos mais baratos para a pessoa física e o microempreendedor.

Pesquise a reputação da instituição

A concessão do crédito pessoal é rápida, mas isso não significa que você possa escolher qualquer instituição para realizar o empréstimo. Assim como em outros serviços, é fundamental que a organização tenha experiência no mercado e seja capaz de oferecer vantagens aos seus clientes.

Na internet, deve-se tomar cuidado com anúncios de taxas muito baixas, que fogem do praticado pela concorrência. Não bastando a possibilidade de golpe, essas empresas ainda podem criar dificuldades para você quitar a dívida, como impedir o pagamento antecipado do empréstimo (o que diminuiria os juros).

Dica: O que é a Cresol: entenda como funciona o sistema de cooperativa de crédito

Conte com a Cresol para empréstimo pessoal

E então, tirou suas dúvidas? Agora que você já sabe a importância do crédito pessoal, compartilhe este texto com sua família e seus amigos! Esperamos que o conteúdo ajude ainda mais gente a realizar seus sonhos.

Para mais dicas sobre educação financeira, siga de olho em nosso blog.

E lembramos que a Cresol tem diversas opções de empréstimo para você. Além do crédito pessoal, trabalhamos com antecipação de recebíveis, microcrédito para empreendedores e muito mais. Conheça todas as opções no nosso site.

O post Crédito pessoal: tudo o que você precisa saber antes de contratar foi publicado por primeiro em Blog da Cresol.